Inhalt

Bei einem der Top Gewinner der Corona-Pandemie handelt es sich um LOWE´s. Das Unternehmen ist im umkämpften Retail-Geschäft beheimatet und verkauft hauptsächlich Artikel für den Heimwerker und Haushaltsgeräte. Aber ist LOWE´s nun der beste Baumarkt? In der heutigen Aktienanalyse nehmen wir das Unternehmen genauer unter die Lupe.

„Investing without research is like playing stud poker and never looking at the cards„

Peter Lynch

Geschichte von LOWE´s

Mit einem kleinen Haushaltswarengeschäft startete Lucius Smith Lowe 1921 in North Wilkesboro. Er verkaufte anfangs Trockenwaren, Schnupftabak und Lebensmittel. 1940, nach dem Tod seines Vaters, übernimmt sein Sohn das Geschäft. Durch den Dienst im zweiten Weltkrieg bietet er seinem Schwager Carl Buchan eine Partnerschaft an.

Sein Schwager richtet das Geschäft dann 1946 auf den aktuellen Bedarf an Haushaltswaren aus und wird 1952 alleiniger Eigentümer. Das LOWE´s von heute wird geboren. 1958 beschäftigt das Unternehmen bereits 344 Mitarbeiter. Drei Jahr später geht LOWE´s an die Börse.

Im Jahre 1982 erreicht man den Meilenstein von US$ 1 Mrd. Umsatz. Der Gewinn überschreitet dabei aber gerade einmal die Schwelle von US$ 25 Mio.

2007 expandiert das Unternehmen nach Kanada und eröffnet dort sein erstes Geschäft. 2015 folgt mit Indien ein Land in den Emerging Markets. Der Großteil der Geschäfte befindet sich allerdings nach wie vor in den USA. Der Sitz des Unternehmens befindet sich heute in Mooresville, N.C.

Geschäftsmodell & Fakten

LOWE´s erzielte 2019 einen Umsatz in Höhe von US$ 71,1 Mrd. in über 2200 Geschäften. Erwirtschaftet wurde das Ergebnis mit ca. 300000 Mitarbeitern. Darunter auch viele Teilzeitkräfte.

Die Produkte von LOWE´s erstrecken sich von Haushaltsgeräten, Fußbodenbelägen, Holz und Licht bis hin zu Werkzeugen, Farben und Gartengeräten zahlreicher Eigen- und Fremdmarken.

Zusätzlich offeriert das Unternehmen Installationsdienste, Garantieverlängerungen und Reparaturservicedienstleistungen. An die Waren kommt der Kunde über die Geschäfte und online. Weiterhin besteht die Möglichkeit, die Waren online zu bestellen und sich in seinen Wunschmarkt zu liefern. Für Geschäftskunden entwickelte man mit „lowesforpros“ sogar einen eigenen Online-Auftritt.

LOWE´s im Profil

| Kennzahlen | 2020 |

| Umsatz | US$ 80,2 Mrd. |

| Bruttogewinn | US$ 5,67 Mrd. |

| Bruttomarge | 31,27% |

| Verschuldungsquote | 91,58% |

| Marktkapitalisierung | US$ 129,96 Mrd. |

| Dividendenrendite | 1,38% |

| Wettbewerber | Home Depot |

Den aktuellen Kurs von Tradingview siehst du hier.

Segmente

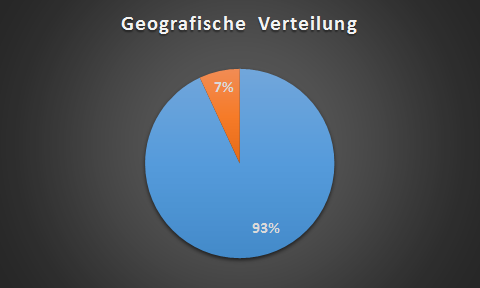

Das Geschäft bei LOWE´s unterteilt sich nicht in verschiedene Segmente. Dennoch lohnt es sich den Geschäftsbericht nach Umsatzaufteilungen zu durchsuchen. Sehr schnell wird deutlich, dass 93% aller Umsätze in den USA erzielt werden. Lediglich 7% international.

Das Unternehmen erzielt 36% der Umsätze im Bereich „Home Décor“. Dazu zählen Haushaltsgeräte, Bodenbeläge, Küche, Bad und Farben. Ein mit 32% fast ebenbürtiger Bereich stellt „Building Products“ dar. Darunter fallen Baumaterialien, Licht und Elektrik. Den letzten Bereich bildet „Hardlines“ mit 29% aller Umsätze. In diesen Bereich zählen „Rund um den Garten“, Outdoor und Werkzeuge.

Eine starke Abhängigkeit hinsichtlich der Konjunktur in den USA wird an dieser Stelle schon recht deutlich. Die Pandemie spielt dem Unternehmen allerdings bisher in die Hände.

Aktionärsstruktur

Hinsichtlich der Aktionärsstruktur ergibt sich folgendes Bild. Wie bei sehr vielen Aktien in bekannten Indizies hält Vanguard 8,51% aller Unternehmensanteile. Dicht gefolgt von Blackrock mit 7,75%. Individuelle Investoren halten lediglich 0,2% am Unternehmen und damit einen sehr marginalen Anteil.

Management

Seit Juli 2018 bestreitet Marvin R. Ellison als CEO die Geschäfte von LOWE´s. Zuvor war er als Direktor bei FedEx und J.C. Penny tätig. Er arbeitete in der Vergangenheit auch bei der Konkurrenz. Von August 2008 bis Oktober 2014 hielt er das Amt des Executive Vice Presidents der U.S. Stores bei Home Depot inne.

Im Konkurrenz-Unternehmen Home Depot bekleidete er seit 2002 noch diverse weitere Ämter in hohen Führungspositionen. Der Start seiner Karriere begann jedoch bei Target. Ebenfalls ein Retail-Unternehmen. Verliehen wurde ihm von der Emory University der akademische Grad MBA.

Anhand des Lebenslaufes von Marvin Ellison lässt sich seine langjährige Erfahrung im Retail-Bereich feststellen. Er besitzt nachweislich das geeignete Know-How, um einen Großkonzern wie LOWE´s herausragend zu leiten. Seine Vergütung beträgt z.Z. US$ 11,62 Mio. p.a. Ihm gehören zudem 0,016% aller Anteile von LOWE´s.

Konkurrenz

Im Marktsegment des Heimwerksbedarfs beschreitet LOWE´s einen harten Weg. Es herrscht eine starke Konkurrenzsituation. Mit Home Depot arbeitet man gegen den größten Konkurrenten und Marktführer für Heimwerksbedarf in den USA.

Aber auch viele andere Unternehmen befinden sich in einer ständigen Konkurrenzsituation mit LOWE´s. Einige Konkurrenten: Snap-On (hier geht es zu meiner Analyse), Target, Costco, Walmart sowie Bed Bath & Beyond.

LOWE´s ist sich der Situation einer gnadenlosen Konkurrenz durchaus bewusst. Darum strebt das Unternehmen nach der effektiven Umsetzung seiner Strategien zur Kostensenkung, Optimierung der Lieferketten und Kundenwünsche optimal umzusetzen(Vorhalten des richtigen Produkts, zur richtigen Zeit, am richtigen Ort).

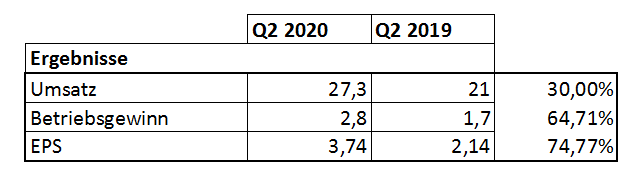

Die Umsätze stiegen laut csimarket.com bei LOWE´s in Q2 2020 um 30,06%. Die Konkurrenz schnitt mit einer durchschnittlich Steigerung von 8,3% wesentlich schlechter ab.

LOWE´s konnte sich somit im zweiten Quartal von den gemittelten Ergebnissen der Konkurrenz (in erster Linie Retailer) deutlich abheben.

Bewertung

Zur Bewertung betrachte ich größtenteils Qualitätskennzahlen aus dem Aktienfinder. Es fließen jedoch zusätzliche andere Quellen mit ein.

Ergebniskennzahlen

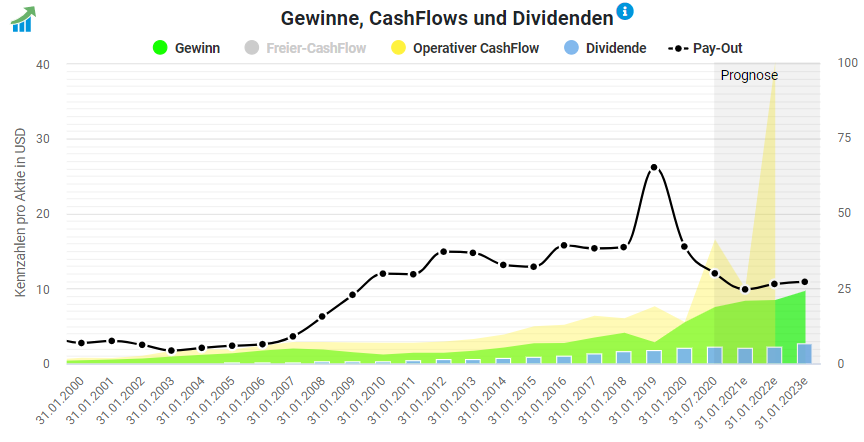

Seit dem Ende der Finanzkrise steigen die Gewinne, Umsätze und Cashflows von LOWE´s kontinuierlich an. Zusätzlich erhöht man kontinuierlich die Dividenden. Lediglich das Jahr 2019 verzeichnet einen kleinen Gewinneinbruch.

LOWE´s geht als eindeutiger Krisengewinner hervor. Durch die Lockdowns wurden und werden viele Menschen angehalten zu Hause zu bleiben. Baumärkte waren bzw. sind eine der wenigen Branchen, die weiterhin für die Menschen öffnen dürfen.

Durch das ständige zu Hause sein und weniger Pendeln besitzen viele Menschen nun mehr Zeit. Diese nutzten und nutzen sie immer noch, um Dinge in der Wohnung oder am Haus zu optimieren. Und genau an dieser Stelle punktet LOWE´s durch zahlreiche Produkte für den Heimwerker.

Die unglaublich hohen Steigerungsraten im Vergleich zum Vorjahresquartal lassen sich hervorragend in der Tabelle ablesen.

Der Umsatz wuchs um US$ 6,3 Mrd. Gewinn und EPS steigerte LOWE´s sogar noch stärker. Das liegt unter anderem an den in Vergangenheit sehr stark zurück gekauften eigenen Aktien.

Im Bereich E-Commerce kletterte der Umsatz um sagenhafte 135%. Die Kunden kauften dabei überwiegend Güter für Reparatur- und Wartungstätigkeiten rund um das Eigenheim.

Seit Anfang diesen Jahres stiegen auch die Bruttomargen von 30,05% auf 31,27%. Der große Konkurrent Home Depot kommt allerdings auf 32,38%. Andere Retailer liegen in den 20ern, Costco sogar nur bei 13,15%. Damit liegt LOWE´s für einen Retailer in einem hervorragenden Bereich.

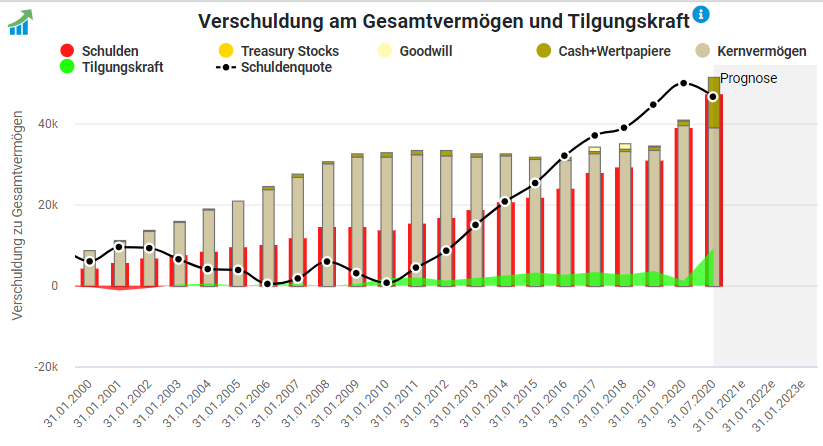

Verschuldung

Der große Wermutstropfen bei LOWE´s ist die Verschuldung. Sie liegt mit 91,58% auf einem sehr hohen Niveau und steigt seit Jahren konstant an. Home Depot weist gerade einmal knapp über die Hälfte der Verschuldung von LOWE´s auf.

Zumindest steht auch die Tilgungskraft nach Bekanntgabe der neusten Zahlen gut dar. Aktuell kann das Unternehmen jedes Jahr US$ 9,11 Mrd. aus dem freien Cashflow tilgen. Damit könnte LOWE´s seine Schulden in Höhe von US$ 47,407 Mrd. bereits in 5,2 Jahren vollständig tilgen. Inklusive der Dividende.

Dividende

LOWE´s ist ein waschechter Dividendenaristokrat. Denn das Unternehmen steigert seine Dividende seit 58! Jahren. Unglaublich. Auch der jährliche Zuwachs der Dividende auf 10 Jahre beträgt stolze 19,32%. Lediglich die letzte Dividendensteigerung fiel mit 9,09% eher „dürftig“ aus. Obwohl diese Entscheidung im aktuellen Marktumfeld durchaus nachvollziehbar scheint.

Bei der Ausschüttungsquote gibt sich das Unternehmen sehr vernünftig und schüttet aktuell gerade einmal 29,9% aus. Hervorragend gedeckt wird die Quote vom freien Cashflow. Zusätzlich lässt besteht noch viel Luft nach oben. Eine Dividende mit Potenzial. Auch auf der Seite Dividendenadel belegt LOWE´s einen Top-Rang.

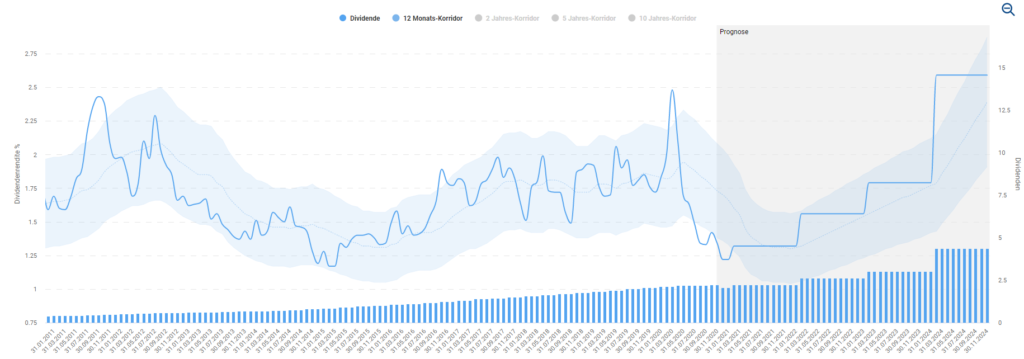

Im Median beträgt die Dividendenrendite der letzten 13 Jahre 1,67%. Davon sind wir bei einer aktuellen Rendite von 1,32% jedoch weit entfernt. Der Dividendenturbo stellt sehr schön dar, dass sich die Rendite sogar unter dem 12 Monats-Korridor bewegt. Aus Sicht der Dividende scheint das Unternehmen seit der V-förmigen Erholung in der Mitte des Jahres 2020 überbewertet.

Bewertung im Aktienfinder

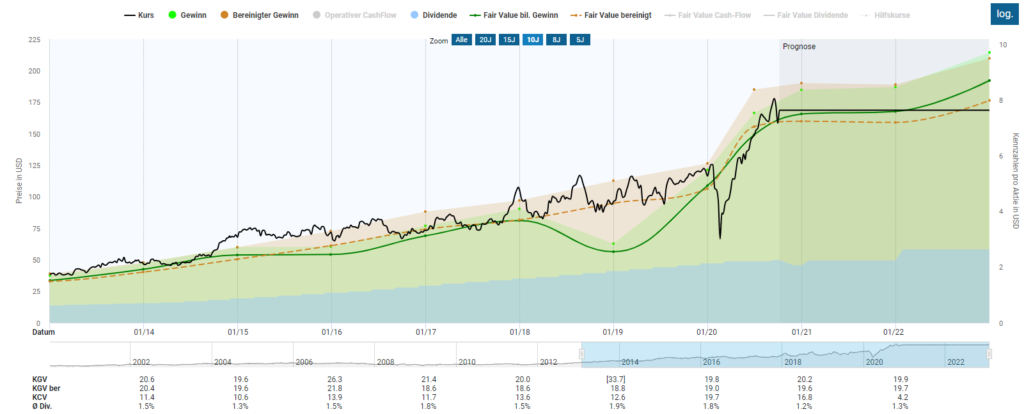

Tendenziell scheint LOWE´s nach den fairen Werten eigentlich immer etwas überbewertet. Der Kurs nimmt die tatsächlichen Ergebnisse voraus. Selbst der Einbruch des Gewinns 2019 konnte dem Kurs nichts anhaben.

Aktuell kratzt der Kurs erneut am Alltime-High. Dieses liegt gerade einmal 5% entfernt. Durch die phänomenalen Ergebnisse des letzten Quartals liegt das Kursniveau allerdings um den Fairen Wert des Gewinns und des bereinigten Gewinns herum.

Hätten wir am diesjährigen Tiefpunkt bei ca. US$ 66 gekauft und bis zum Alltime-High am 16.10. gehalten. Es wäre uns gelungen 169% Kurszuwachs zu generieren. Dennoch taten das sicher nur die wenigsten unter uns. Schreib mir gerne in die Kommentare, wenn du zu diesem Schnäppchenkurs investiert hast. 🙂

Jährliche Steigerungen der Gewinne gibt es bei LOWE´s schon ziemlich lange. Auf die letzten 10 Jahre betrachtet, betrug der jährliche Zuwachs des Gewinns stattliche 19%. Diese Zahl wird etwas verzogen, da dieses Jahr bisher überdurchschnittlich gut verläuft.

Der Geschäftsbericht für Q3 2020 erscheint am 18.11.2020. Vermutlich werden die Ergebnisse erneut sehr gut ausfallen. Ob die guten Zahlen jedoch nachhaltig sind, bleibt abzuwarten.

Aussichten von LOWE´s

Du denkst dir jetzt sicherlich. Aussichten eines Baumarkts. Was soll da schon schief gehen. Und im Grunde war es bei LOWE´s bisher genauso.

Do-it-yourself Projekte boomen und lassen somit potenzielle Käufer entstehen. Auf Youtube findest du zu wirklich jedem Themengebiet unzählige DIY-Videos. Dem Youtube-Kanal von LOWE´s folgen bereits 970000 Abonnenten. Home Depot kommt noch nicht einmal auf die Hälfte.

LOWE´s stellt sich in den USA hervorragend auf und besitzt effiziente Lieferketten. Die Investitionen in den E-Commerce Sektor wurden gerade durch die Pandemie noch einmal hochgefahren. Hier wuchs das Unternehmen mit 135% im letzten Quartal zudem sehr stark.

Expansionsgedanken besitzt das Unternehmen aber leider nur sporadisch. Bis auf ein paar Märkte in Kanada und Australien vertritt LOWE´s seine Marke nur in den USA. Home Depot testete sein Konzept sogar schon in China. Scheiterte jedoch.

LOWE´s geht es zur Zeit sehr gut. Das Unternehmen profitiert durch die Pandemie, den DIY-Boom und den Menschen, die aktuell mehr Zeit zu Hause verbringen. Ansonsten ist das Unternehmen jedoch stark von der Konjunktur in den USA abhängig. Brummt die Wirtschaft, so brummt auch das Geschäft von LOWE´s.

Fazit

Aus Sicht eines Dividendeninvestors handelt es sich bei LOWE´s um ein Top Qualitätsunternehmen. Es glänzt durch seine hohe Dividendendynamik, einer geringen Payout-Ratio und somit bei der Dividende einer Menge Luft nach oben. Zusätzlich wurden Investoren bisher durch die stetigen Kursgewinne entlohnt.

Die hohe Verschuldung von über 90% und die auf einem historischen tief liegende Dividendenrendite bleiben ein großes Manko. LOWE´s agiert zudem in einem Markt mit einer Vielzahl von Konkurrenten. Zusätzlich handelt es sich um einen Zykliker, der letzlich stark an der Amerikanischen Wirtschaft hängt. Lediglich 7% der Umsätze werden nicht im Heimatmarkt erzielt.

Zudem drückt der Schuh der chronischen Überbewertung. Bis auf im März 2020 waren gute Einstiegskurs unter den fairen Werten eher Mangelware. Wer noch nicht in Home Depot investiert, sollte sich aber den zweiten großen Baumarkt-Retailer aus den USA unbedingt genauer anschauen.

Mein Vorgehen

Als Einmalkauf würde ich aktuell nicht in LOWE´s investieren. Die hohe Dividendendynamik und die (abgesehen von der Verschuldung) sehr guten Qualitätskennzahlen veranlassten mich jedoch mittels eines Sparplanes über TR in das Unternehmen zu investieren. Denn die Bewertung ist bei Qualitätsunternehmen fast immer zu hoch.

Wie ist deine Meinung zu LOWE´s ? Hältst du selbst Anteile? Schreib mir gerne in die Kommentare.

Allgemeines Feedback und Verbesserungen sind ebenfalls willkommen.

Zur Übersicht meiner Aktienanalysen.

Hier geht es zu meinen aktuellen Artikeln.

Haftungsausschluss

Alle Artikel auf Money-Savings.de stellen ausdrücklich keine Aufforderung zum Kauf oder Verkauf eines Wertpapiers oder anderen Angebotes dar. Die Informationen sind lediglich die persönliche Meinung des Autors.

Affiliate-Hinweis

Bei denen mit einem *Sternchen gekennzeichneten Links und ggf. zugehörigen Bildern, handelt es sich um sog. Affiliate Links. Bei einem Kauf über diese Links erhalte ich eine kleine Provision. Für dich ist der Preis genau derselbe, so als wenn du direkt auf die Seite des Anbieters gehst. Du hast durch die Benutzung des Links also keine Nachteile, sondern unterstützt lediglich meine Arbeit auf diesem Blog.